LAPORAN PELAKSANAAN PRAKTEK KERJA LAPANGAN DI KCP BANK MUAMALAT LAMONGAN

LAPORAN PELAKSANAAN

PRAKTEK KERJA LAPANGAN

DI KCP BANK MUAMALAT LAMONGAN

Di Ajukan Untuk Memenuhi

Tugas Praktek Kerja Lapangan Dalam Program Studi Ekonomi Syari’ah

Pembimbing :

Ahmad Fageh, S.H.I., M.H.I.

(070 3067 304)

Di Susun Oleh :

RIF’ATIN APRILIA

(2013 0232 9053)

PROGRAM STUDI EKONOMI SYARI’AH

FAKULTAS AGAMA ISLAM

UNIVERSITAS ISLAM LAMONGAN

2016

LEMBAR PENGESAHAN

Telah melakukan Praktek Kerja Lapangan (PKL) selama 1 (satu) bulan di KCP BANK MUAMALAT Lamongan dari tanggal 18 Januari s.d 18 Februari 2016.

Nama : RIF’ATIN APRILIA

NIM : 201302329053

NIRM : 2013.4.023.0629.1.000053

Program Studi : Ekonomi Syari’ah

Fakultas : Agama Islam

Menyetujui,

Pembimbing Lapangan | Dosen Pembimbing |

Gurendra Ariyandi NIK. 20150605 | Ahmad Fageh., S.H.I., M.H.I. NIDN. 0703067304 |

Mengetahui, | |

Dekan FAI | Ketua Program Study |

Ahmad Suyuthi, S.Ag., M.Ag., M.Si. NIDN. 2021077402 | Khozainul Ulum, S.H.I., M.H.I. NIDN. 0717088201 |

MOTTO ATAU PERSEMBAHAN

Bila Anda mencari uang,

Anda akan dipaksa mengupayakan pelayanan yang terbaik.

Tetapi jika Anda mengupayakan pelayanan yang baik,

Maka Anda-lah yang akan dicari uang.

KATA PENGANTAR

Assalamu’alaikum Wr. Wb.

Puji Syukur ke hadirat Tuhan Yang Maha Esa atas limpahan rahmat dan karunia-Nya sehingga Laporan Praktek Kerja Lapangan ini dapat penulis selesaikan dengan baik. Kegiatan Praktek Kerja Lapangan (PKL) ini dimaksudkan untuk melengkapi kurikulum yang ada di Universitas Islam Lamongan yang mengharuskan mahasiswa untuk melaksanakan kegiatan tersebut sebagai syarat kelulusan, kegiatan ini dimaksudkan untuk membandingkan dan menerapkan teori-teori yang telah penulis dapatkan selama belajar di Universitas Islam Lamongan sekaligus untuk lebih mengenal tentang dunia Perbankan.

Selama praktek di KCP Bank Muamalat Lamongan, banyak sekali pengetahuan dan pengalaman yang penulis dapatkan. Selain itu, penulis dapat mengetahui pengetahuan di luar perkuliahan.

Tidak lupa penulis sampaikan ucapan terima kasih kepada beberapa pihak yang ikut serta dalam terselesainya buku laporan ini. Antara lain penulis ucapkan terima kasih kepada:

1. Allah SWT., yang telah memberikan penulis rahmat serta hidayah-Nya sehingga sampai hari ini penulis bisa mengerjakan tugas untuk membuat buku laporan ini dalam keadaan sehat wal ‘afiyat.

2. Kedua Orang Tua Penulis, yang telah memberikan dukungan dan bantuan kepada penulis baik segi materi maupun moril.

3. Bapak H. Bambang Eko Mulyono, selaku Rektor Universitas Islam Lamongan yang telah memberikan kesempatan kepada penulis untuk melaksanakan PKL.

4. Bapak dan Ibu Dosen, yang telah membimbing penulis selama di perkuliahan maupun pada saat PKL.

5. Pimpinan, staff dan karyawan yang telah memberikan izin dan kesempatan serta bantuan kepada penulis dalam melaksanakan PKL di KCP Bank Muamalat Lamongan.

6. Semua Pihak yang tidak dapat penulis sebutkan satu persatu yang iku serta mendukung penulis demi terselesaikannya laporan ini.

Demikian laporan yang telah penulis buat. Semoga kehadiran buku laporan ini dapat memberikan nilai tambah untuk melengkapi proses belajar mengajar. Kritik dan saran sangat diharapkan sebagai masukan untuk memperbaiki penulisan laporan selanjutnya.

Wassalamu’alaikum Wr. Wb.

Lamongan, 18 Februari 2016 | ||

Penyusun, | ||

RIF’ATIN APRILIA 2013 0232 9053 |

DAFTAR ISI

HALAMAN JUDUL ...................................................................................... i

LEMBAR PENGESAHAN ........................................................................... ii

MOTTO ATAU PERSEMBAHAN ............................................................... iii

KATA PENGANTAR .................................................................................... iv

DAFTAR ISI .................................................................................................. vi

DAFTAR GAMBAR ...................................................................................... viii

DAFTAR LAMPIRAN .................................................................................. ix

BAB I PENDAHULUAN

A. Dasar pemikiran Praktikum ................................................. 1

B. Tujuan Praktikum ................................................................ 2

C. Kegunaan Praktikum............................................................ 3

D. Waktu dan Tempat Praktikum ............................................ 3

E. Nama-Nama Peserta ............................................................ 4

BAB II PROFIL SINGKAT BANK MUAMALAT

A. Sejarah Berdirinya Bank Muamalat ........................................ 5

B. Struktur Organisasi, Personalia dan Deskripsi Tugas .......... 7

C. Produk dan Aplikasi Akad .................................................. 10

D. Operasional Bank Muamalat ............................................... 18

BAB III KEGIATAN PRAKTIKUM

A. Customer Service .................................................................... 25

B. Teller .................................................................................... 28

C. Marketing ............................................................................ 30

D. Unit Financing Analisys....................................................... 32

E. Micro Collection .................................................................. 35

BAB IV ANALISIS PERMASALAHAN

A. Identifikasi Masalah ............................................................... 40

B. Sebab Permasalahan............................................................. 41

C. Akibat Permasalahan ........................................................... 41

D. Alternatif Pemecahan Masalah ............................................ 42

BAB V PENUTUP

A. Kesimpulan ............................................................................. 43

B. Saran .................................................................................... 44

DAFTAR PUSTAKA ..................................................................................... 46

LAMPIRAN-LAMPIRAN ............................................................................. 47

DAFTAR GAMBAR

Gambar 2.B.1 Bagan Organisasi ..................................................................... 7

Gambar 2.D.1 Sistem Operasional Bank Muamalat ........................................ 18

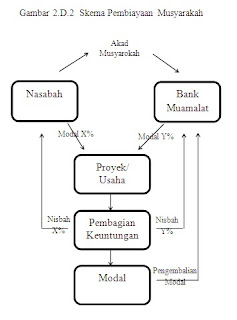

Gambar 2.D.2 Skema Pembiayaan Musyarakah .............................................. 21

Gambar 2.D.3 Skema Pembiayaan Mudharabah ............................................. 22

Gambar 3.A.1 Penyusunan Formulir Pembukaan Rekening ........................... 27

Gambar 3.A.2 Penstempelan Formulir ............................................................ 27

Gambar 3.B.1 Slip Setoran .............................................................................. 28

Gambar 3.B.2 Kertas Ban Rp.5.000.000 ......................................................... 28

Gambar 3.B.3 Kertas Ban Rp.10.000.000 ....................................................... 28

Gambar 3.C.1 Daily Sales Report ................................................................... 31

DAFTAR LAMPIRAN

Lampiran 1 Surat Keterangan Praktek Kerja Lapangan

Lampiran 2 Laporan Harian Kegiatan Praktek Kerja Lapangan

Lampiran 3 Foto Kegiatan

BAB I

PENDAHULUAN

A. Dasar Pemikiran Praktikum

Dalam Perspektif manajemen modern, human capitalmenjadi elemen penting dan penentu dalam mencapai visi dan keunggulan daya saing organisasi.

Kesadaran mengenai pentingnya pengembangan human capital guna mencapai visi perbankan syari’ah nasional tercantum dalam cetak biru perbankan syari’ah nasional 2010-2015. Pada cetak biru tersebut, pengembangan human capital merupakan salah satu pilar penting dari tujuh pilar strategis pengembangan perbankan syari’ah dari sisi jumlah bank dan jaringan kantor maupun meningkatnya volume usaha dan ragam produk perbankan syari’ah menuntut tersedianya sumber daya manusia dalam jumlah dan mutu yang semakin meningkat.

Secara kuantitas tentu saja bank membutuhkan sumber daya insan untuk memenuhi kebutuhan diberbagai posisi dan jabatan. Peningkatan kompleksitas dan persaingan usaha, menuntut semakin tingginya kualifikasi dan keahlian pada bidang-bidang yang masuk dalam strategic jobs dalam perbankan syari’ah, seperti pada fungsi-fungsi manajemen risiko, treasury, pengembangan produk, marketing, IT dan operational bankinglainnya.

Fenomena terjadinya kekurangan sumber daya manusia telah dirasakan sebagai faktor yang critical dalam pertumbuhan industri perbankan syari’ah nasional beberapa waktu belakangan ini, khususnya akibat bertumbuhnya bank-bank baru. Hal ini antara lain tercemin dari kekurangan supply pemimpin cabank bank, calon direksi BPRS dan sejumlah strategic job positions di perbankan syari’ah nasional yang fit dan proper untuk memenuhi kualifikasi jabatan-jabatan penting di bank.

Semua pihak termasuk dunia pendidikan hendaknya memahami hal ini dan turut serta mengupayakan tersedianya sumber daya insani (SDI) yang kompeten.

Program studi ekonomi syari’ah fakultas agama islam universitas islam lamongan, dengan segenap upaya telah merespon upaya penyiapan sumber daya insani (SDI) yang dibutuhkan sebagai bentuk tanggung jawab moral dan profesional bagi peningkatan dan pengembangan lembaga perbankan syari’ah. Karena itu muatan kurikulum program studi ekonomi syari’ah tidak hanya berkutat pada konsep atau teori ekonomi dan bisnis syari’ah yang bersifat normatif saja, namun juga bersentuhan langsung dengan realita kebutuhan dunia industri dalam bentuk program mata kuliah praktikum perbankan syari’ah.

B. Tujuan Praktikum

Sesuai dengan dasar pemikiran diatas, maka tujuan program Praktik Kerja Lapangan di Perbankan Syari’ah antara lain:

1. Sebagai salah satu syarat pendidikan yang harus ditempuh di

Universitas Islam Lamongan.

2. Untuk mempraktekkan secara langsung dengan ketrampilan yang dimiliki dan yang didapat dari bangku kuliah di suatu industri/ perusahaan.

3. Untuk mendalami Operasional Perbankan Syari’ah secara langsung.

C. Kegunaan Praktikum

Kegunaan Praktik Kerja Lapangan di Perbankan Syari’ah antara lain:

1. Bagi mahasiswa, diharapkan mampu memperkaya khazanah keilmuan teoritis dan aplikatif, serta mendalami operasional perbankan syari’ah secara langsung.

2. Bagi prodi ekonomi syari’ah, diharapkan menjadi salah satu media penyerapan informasi tentang perbankan syari’ah, dalam rangka rekontruksi kurikulum agar relevan dengan kebutuhan industri perbankan.

3. Bagi bank syari’ah, diharapkan menjadi sarana untuk mendapatkan sumber daya insani perbankan syari’ah yang berkualitas.

D. Waktu dan Tempat Praktikum

1. Waktu Praktikum

Kegiatan Praktik Kerja Lapangan (PKL) ini berlangsung selama satu (1) bulan, terhitung sejak penerimaan PKL oleh KCP Bank Muamalat Lamongan pada tanggal 18 Januari s.d 18 Februari 2016.

Kegiatan PKL ini berlangsung selama lima hari dalam seminggu, dari hari Senin s.d Jum’at. Dalam melaksanakan kegiatan praktik mahasiswa harus datang dan pulang sesuai dengan ketentuan dari Bank tersebut.

2. Tempat Pelaksanaan Praktikum

Lokasi Praktik Kerja Lapangan (PKL) adalah di KCP Bank Muamalat Lamongan jl. Lamongrejo No. 115.

E. Nama-Nama Peserta

Nama-nama peserta Praktek Kerja Lapangan yang bertempat di KCP Bank Muamalat Lamongan antara lain:

1. Nama : Mustafid Halim

NIM : 2013 0232 9047

Alamat : Dsn. Kedung Gadung, Ds. Deket Agung, Kec. Sugio

No. Hp : 0856 5545 8522

2. Nama : Rif’atin Aprilia

NIM : 2013 0232 9053

Alamat : Ds. Pesanggrahan, Kec. Laren

No. Hp : 0853 3075 1838

3. Nama : Uswatun Khoiroh

NIM : 2013 0232 9057

Alamat : Ds. Soko, Kec. Glagah

No. Hp : 0857 3329 9902

BAB II

PROFIL SINGKAT BANK MUAMALAT

A. Sejarah Berdirinya Bank Muamalat

PT Bank Muamalat Indonesia Tbk. didirikan pada 24 Rabius Tsani 1412 H atau 1 Nopember 1991, diprakarsai oleh Majelis Ulama Indonesia (MUI) dan Pemerintah Indonesia, dan memulai kegiatan operasinya pada 27 Syawwal 1412 H atau 1 Mei 1992.

Pada akhir tahun 90an, Indonesia dilanda krisis moneter yang memporakporandakan sebagian besar perekonomian Asia Tenggara. Sektor perbankan nasional tergulung oleh kredit macet di segmen korporasi. Bank Muamalat pun terimbas dampak krisis. Di tahun 1998, rasio pembiayaan macet (NPF) mencapai lebih dari 60%. Perseroan mencatat rugi sebesar Rp 105 miliar. Ekuitas mencapai titik terendah, yaitu Rp 39,3 miliar, kurang dari sepertiga modal setor awal.

Dalam upaya memperkuat permodalannya, Bank Muamalat mencari pemodal yang potensial, dan ditanggapi secara positif oleh Islamic Development Bank (IDB) yang berkedudukan di Jeddah, Arab Saudi. Pada RUPS tanggal 21 Juni 1999 IDB secara resmi menjadi salah satu pemegang saham Bank Muamalat. Oleh karenanya, kurun waktu antara tahun 1999 dan 2002 merupakan masa-masa yang penuh tantangan sekaligus keberhasilan bagi Bank Muamalat.

Saat ini Bank Mumalat memberikan layanan bagi lebih dari 4,3 juta nasabah melalui 457 gerai yang tersebar di 33 provinsi di Indonesia. Jaringan BMI didukung pula oleh aliansi melalui lebih dari 4000 Kantor Pos Online/SOPP di seluruh Indonesia, 1996 ATM, serta 95.000 merchant debet. BMI saat ini juga merupakan satu-satunya bank syariah yang telah membuka cabang luar negeri, yaitu di Kuala Lumpur, Malaysia. Untuk meningkatkan aksesibilitas nasabah di Malaysia, kerjasama dijalankan dengan jaringan Malaysia Electronic Payment System (MEPS) sehingga layanan BMI dapat diakses di lebih dari 2000 ATM di Malaysia. Selain itu Bank Muamalat memiliki produk shar-e gold dengan teknologi chip pertama di Indonesia yang dapat digunakan di 170 negara dan bebas biaya diseluruh merchant berlogo visa.

Sebagai Bank Pertama Murni Syariah, bank muamalat berkomitmen untuk menghadirkan layanan perbankan yang tidak hanya comply terhadap syariah, namun juga kompetitif dan aksesibel bagi masyarakat hingga pelosok nusantara. Komitmen tersebut diapresiasi oleh pemerintah, media massa, lembaga nasional dan internasional serta masyarakat luas melalui lebih dari 70 award bergengsi yang diterima oleh BMI dalam 5 tahun Terakhir. Penghargaan yang diterima antara lain sebagai Best Islamic Bank in Indonesia 2009 oleh Islamic Finance News (Kuala Lumpur), sebagai Best Islamic Financial Institution in Indonesia 2009 oleh Global Finance (New York) serta sebagai The Best Islamic Finance House in Indonesia 2009 oleh Alpha South East Asia (Hong Kong).

B. Struktur Organisasi, Personalia dan Deskripsi Tugas

| |

Dalam bagan tersebut terdapat bagian yang dilingkari, hal tersebut menunjukkan staff di KCP Bank Muamalat Lamongan.

1. Teller

Tugas:

a. Memastikan semua perlengkapan berfungsi dengan baik (alat penghitung uang, alat pengecek uang palsu, bulpoin, dll)

b. Menghitung uang, mengkonfirmasikan jumlah uang kepada nasabah dan melakukan perhitungan uang di depan nasabah jika ada nasabah ingin setor/tarik tunai.

c. Memberikan slip kuitansi kepada nasabah dan menandatanganinya sebagai tanda tangan pengesahan

d. Melakukan update data transaksi di sistem komputer bank.

e. Bertanggung jawab terhadap kesesuaian antara jumlah kas di sistem dengan kas di terminalnya.

2. Customer Service

Tugas:

a. Memberikan informasi produk bank

b. Melayani pembukaan dan penutupan rekening nasabah

c. Handing complaint, melayani segala bentuk komplain dari nasabah

d. Melaksanakan tugas lainnya yang ditunjuk atasan.

3. Micro Unit Manager

Tugas:

a. Menyetujui atau menolak usulan pembiayaan berdasarkan hasil scoring.

b. Mendorong, memonitor, dan supervisi pencapaian target bisnis pada Unit mikro.

c. Melakukan solisitasi dan inisiasi kepada nasabah potensial yang bergerak dibidang usaha mikro.

d. Monitoring proses pengajuan pembiayaan nasabah mikro.

e. Monitoringterhadap seluruh kualitas pembiayaan nasabah mikro.

f. Melakukan analisa market terhadap kebutuhan nasabah mikro pada area unitnya.

4. Micro Sales

Tugas:

a. Mencapai target sales produk pembiayaan micro yang di tetapkan dengan cara :

1) Melakukan proses pemasaran produk mikro Syariah kepada calon debitur di pasar dan lingkungan pasar atau lokasi lain yang disetujui

2) Mendapatkan customer/ debitur baru

3) Membuat dan mengelola sales pipeline sesuai dengan target yang diberikan

b. Verifikasi Dokumen Bersama dengan Analyst

5. Unit Financing Analisys

Tugas:

a. Melakukan review terhadap dokumen dan proposal pembiayaan.

b. Melakukan analisis terhadap kelayakan calon debitur.

c. Melakukan taksasi jaminan pembiayaan Mikro.

d. Memberikan persetujuan atau menolak proposal pembiayaan berdasarkan hasil scoring.

e. Memproses proposal pembiayaan sesuai dengan Service Level Agreement (SLA) yang ditetapkan.

f. Bertanggung jawab terhadap kegiatan operasional di unit.

6. Micro Collection

Tugas:

a. Membuat dan merealisasikan jadwal kunjungan ke nasabah.

b. Melakukan cash pick up service nasabah (harian/mingguan/ bulanan).

c. Melakukan rekonsiliasi dan membuat laporan atas hasil cash pick up.

d. Melakukan proses early detection terhadap kondisi dan kemampuan membayar nasabah.

e. Bertanggung jawab dan melakukan monitoring terhadap hasil collection yang menjadi tugas dan wewenangnya.

f. Membuat laporan collection dan membuat surat pemberitahuan tunggakan serta mengirimkannya secara langsung kepada nasabah.

C. Produk dan Aplikasi Akad

1. Produk Simpanan

a. Produk Tabungan

1) Tabungan Muamalat Prima

Tabungan Muamalat Prima iB dipersembahkan bagi nasabah yang mendambakan kebebasan bertransaksi dan hasil maksimal dengan adanya bagi hasil karna menggunakan akad Mudharabah Mutlaqah dan juga ada tambahan waad nisbah.

2) Tabungan Muamalat Rencana

Adalah tabungan dengan setoran rutin setiap bulan yang tidak dapat di ambil (sewaktu-waktu) untuk perencanaan keuangan dengan akad Mudharabah Mutlaqah sehingga nasabah mendapatkan bagi hasil (30:70) dan gratis biaya administrasi dengan setoran minimum bulanan adalah Rp.100.000.

Dilengkapi dengan Asuransi Jiwa Mega Life gratis tanpa membayar premi sesuai dengan syarat dan ketentuan yang berlaku. Nilai pertanggungan sampai dengan 1 milyar per nasabah (santunan duka = 20 x setoran bulanan) dan Perusahaan Asuransi akan membayar sisa setoran bulanan sampai jatuh tempo.

3) Tabungan IB Muamalat

Merupakan tabungan dengan 2 pilihan yakni berbasis Wadi’ah dan Mudharabah, dilengkapi dengan pilihan kartu ATM.

4) Tabungan IB Muamalat Haji dan Umroh

Merupakan produk tabungan yang dikhususkan untuk tabungan haji dan umroh dengan jenis rekening perorangan dan dapat diperuntukkan atas nama anak (di bawah 17 tahun) serta tersedia dalam mata uang IDR. Produk ini menggunakan akad Wadi’ah Yad Dhamanah.

5) Tabungan Muamalat Haji Arafah Dolar

Merupakan produk tabungan yang dikhususkan untuk tabungan haji jenis rekening perorangan dan dapat diperuntukkan atas nama anak (di bawah 17 tahun) serta tersedia dalam mata uang USD. Produk ini menggunakan akad Wadi’ah yad Dhamanah.

6) Tabungan Muamalat Dolar

Tabungan syariah dengan akad Wadi’ah Yad Dhamanah dalam denominasi valuta asing US Dollar (USD) dan Singapore Dollar (SGD) yang ditujukan untuk melayani kebutuhan transaksi dan investasi yang lebih beragam, khususnya yang melibatkan mata uang USD dan SGD.

7) Tabungan Muamalat Sahabat

Simpanan dalam mata uang rupiah dengan akad Mudharabah Mutlaqah yang penarikan dan setorannya dapat dilakukan di counter / melalui ATM dan free design kartu ATM bila pemesanan minimal 1000 kartu.

8) Tabunganku

TabunganKu adalah tabungan dengan akad Wadi’ah Yad Dhamanah untuk perorangan dengan persyaratan mudah dan ringan yang diterbitkan secara bersama oleh bank-bank di Indonesia.

9) Tabungan Simpel

Tabungan Simpanan Pelajar (SimPel) iB adalah tabungan berbasis akad mudharabah yang ditujukan untuk siswa dengan persyaratan mudah dan sederhana serta fitur yang menarik untuk mendorong budaya menabung sejak dini.

b. Produk Non Tabungan

1) Giro Muamalat Ultima

Produk giro berbasis akad mudharabah yang memberikan

kemudahan bertransaksi dan bagi hasil yang kompetitif dalam mata uang rupiah dan US dollar. Sarana bagi nasabah perorangan dan non-perorangan untuk memenuhi kebutuhan transaksi bisnis sekaligus memberikan imbal hasil yang optimal.

2) Giro Muamalat Attijary

Produk giro berbasis akad wadiah yang memberikan kemudahan dan kenyamanan dalam bertransaksi. Merupa-kan sarana untuk memenuhi kebutuhan transaksi bisnis Nasabah perorangan maupun non-perorangan dengan 4 jenis pilihan mata uang yakni IDR, USD, SGD dan EUR.

3) Deposito Mudharabah

Adalah bentuk simpanan nasabah kepada bank yang

penarikannya hanya dapat dilakukan pada jangka waktu yang telah ditentukan dengan akad Mudharabah Mutlaqah.

4) Pensiun Terproteksi Muamalat

Program dengan akad wakalah bil ujroh yang menawarkan kemudahan perencanaan keuangan masa depan bagi karyawan maupun pekerja mandiri yang dicover dengan asuransi syari’ah.

5) Pensiun Untuk Kompensasi Pesangon

Merupakan suatu program dengan akad wakalah bil ujroh yang dirancang khusus untuk memberikan manfaat langsung kepada peserta pensiun dan sekaligus sebagai antisipasi atau mempersiapkan dana pada saat terjadinya PHK bagi peserta dana pensiun oleh Perusahaan.

2. Produk Pembiayaan

a. Pembiayaan Usaha Mikro Muamalat (UMMAT)

1) iB MUM (Muamalat Usaha Mikro) 50

Kebutuhan modal kerja dari Rp. 25 juta – Rp. 50 juta.

1) iB MUM (Muamalat Usaha Mikro) 200

Kebutuhan modal kerja dari > Rp. 50 juta – Rp. 200 juta.

2) iB MUM (Muamalat Usaha Mikro) 500

Kebutuhan modal kerja dari > Rp. 200 juta – Rp. 500 juta.

Perhitungan Angsuran per bulan

= (Plafon x Margin x Jangka Waktu Bulan) + Plafon

Jangka Waktu Bulan

Perhitungan Margin per bulan

= (Angsuran x Jangka Waktu Bulan) – Plafon x 100 %

Plafon Jk Waktu

b. KPR Muamalat iB

Merupakan produk pembiayaan yang akan membantu Anda untuk memiliki rumah (ready stock/bekas), apartemen, ruko, rukan, kios maupun pengalihan take-over KPR dari bank lain, pembiayaan rumah indent, pembangunan dan Renovasi.

Perhitungan Angsuran KPR per bulan

= Nilai Pembayaan x (1+ (Margin/12))(nx12) x (Margin/12)

(1+ (Margin/12))(nx12) - 1

3. Asuransi Zafirah

a. Zafirah Proteksi Sejahtera

Merupakan program yang memberikan perlindungan pada

keluarga apabila terjadi resiko meninggal atau ketidakmampuan total tetap serta memberikan manfaat akhir masa kepesertaan jika tidak terjadi resiko.

b. Zafirah Savelink

Merupakan produk unit link kontribusi berkala yang memberikan manfaat perlindungan jiwaserta perencanaan keuangan yang sesuai dengan prinsip syari’ah hingga usia 99 tahun.

Pilihan program pertanggungan tambahan:

1) Manulife Zafirah Medicare Plus

Program asuransi tambahan yang memberikan santunan penggantian rumah sakit akibat penyakit atau kecelakaan hingga usia 80 tahun.

2) Zafirah Waiver of Contribution 65

Program asuransi tambahan yang memberikan manfaat pembebasan dari kewajiban membayar kontribusi dasar, jika peserta didiagnosis menderita salah satu dari 49 penyakit kritis hingga usia 65 tahun.

3) Zafirah Payor Benefit Plus

Program asuransi tambahan yang memberikan manfaat pembebasan dari kewajiban membayar kontribusi dasar hingga peserta berusia 25 tahun atau hingga pembayar kontribusi (payor) berusia 60 tahun (mana yang lebih dulu terjadi), apabila payor meninggal atau menderita ketidakmampuan total tetap.

4) Manulife Zafirah Crisis Cover Protection

Program asuransi tambahan yang memberikan manfaat perlindungan hingga 100% santunan asuransi jika peserta didiagnosis menderita salah satu dari 50 penyakit kritis hingga usia 75 tahun.

5) Zafirah Accidental Death and Disability Benefit

Program asuransi tambahan yang memberikan santunan meninggal, ketidakmampuan total tetap atau sebagian atas diri peserta yang diakibatkan oleh kecelakaan hingga peserta berusia 71 tahun.

6) Zafirah Yearly Renewable Term

Program asuransi tambahan yang memberikan tambahan santunan meninggal atas diri peserta hingga usia 65 tahun.

7) Manulife Zafirah Income Replacement

Program asuransi tambahan yang memberikan santunan pembayaran bulanan jika peserta meninggal atau menderita ketidakmampuan total tetap selama periode pembayaran manfaat (12, 24, 36, 48 dan 60 bulan).

c. E-Muamalat

a. ATM Muamalat

Layanan ATM 24 jam yang memudahkan nasabah melakukan penarikan dana tunai, pemindahbukuan antara rekening, pemba-yaran zakat, infaq, shadaqah, cek saldo, transfer dan sebagainya.

b. Mobile Banking Muamalat

Merupakan layanan perbankan yang diberikan oleh bank muamalat yang bisa digunakan dengan menggunakan teknologi GPRS yang dilakukan dari ponsel.

c. SalaMuamalat

Merupakan layanan Phone Banking 24 jam dan call center yang memberikan kemudahan bagi nasabah, setiap saat dan dimanapun nasabah berada, dengan menghubungi nomor layanan

bank muamalat 1500016.

d. Internet Banking Muamalat

Merupakan layanan perbankan yang disediakan oleh bank

muamalat untuk nasabahnya, dimana nasabah dapat melakukan transaksi perbankan dengan aman, nyaman dan mudah serta

dapat dilakukan dimana saja dan kapan saja.

D. Operasional Bank Muamalat

Mekanisme sistem operasional Bank Muamalat dapat digambarkan dalam gambar 2.D.1 dengan alur sebagai berikut:

1. Penghimpun danaSeluruh operasional Bank Muamalat berasal dari prinsip syari’ah yang memiliki variasi akad lebih banyak. Dan mengacu pada prinsip bagi hasil yang diantaranya adalah:

Dalam menghimpun dana BUS dan UUS melakukan mobilisasi dan investasi tabungan dengan cara adil. Mobilisasi dana sangat penting karena Islam mengutuk penumpukan dan penimbunan harta dan mendorong penggunaanya secara produktif dalam rangka mencapai tujuan ekonomi dan sosial (muamalah).

Sumber dana bank syari’ah berasal dari modal disetor dan hasil mobilisasi kegiatan menghimpun dana melalui rekening giro, rekening tabungan, rekeneing investasi umum dan rekening investasi khusus. Dan juga dapat menerbitkan obligasi syari’ah sebagai alternatif pembiayaan jangka panjang.

Adapun penerapan dalam penghimpun dana diuraikan dengan dua cara yaitu:

a. Prinsip Wadi’ah

Menghimpun dana masyarakat di bank syari’ah diterapkan baik

untuk simpanan dalam bentuk giro, tabungan berjangka, prinsip wadi’ah yang diterapkan dalam hal ini adalah wadi’ah al-dhamanah, dimana bank selaku penerima titipan dana dimungkinkan untuk memanfaatkan atau mengelolah dana titipan dengan memberikan jaminan keamanan atas dana

tersebut serta akan mengembalikannya kapan saja nasabah

menariknya.

Bank muamalat, dalam pratiknya menerapkan konsep titipan

dengan resiko ganti rugi, di mana seizin nasabah penitip, bank menggunakan dan mengelolah dana titipan dengan menanggung ganti rugi.

Jika untung, sepenuhnya akan menjadi milik bank, dengan sisi lain atas kebijakan manajemen bank memberikan bonus kepada nasabah bersangkutan.

b. Prinsip Mudharabah

Mudharabah adalah akad kerjasama suatu usaha antara pihak pertama yang menyediakan seluruh modal dan pihak kedua yang bertindak selaku pengelolah dana dengan membagi keuntungan usaha sesuai dengan kesepakatan yang dituangkan dalam akad.

Dalam operasionalnya, terdapat penentuan nisbah antara bank dan nasabah diawal akad. Pada wadi’ah, nasabah terhindar dari resiko kehilangan/berkurangnya dana yang disimpan. Sedangkan pada prinsip mudharabah nasabah menanggung resiko berkurangnya dana yang disimpan.

Rumus perhitungan bagi hasil:

Bagi hasil = Dana nasabah x HI-1000 x Nisbah

1000 100

2. Penyaluran Dana

Dalam menyalurkan dana kepada masyarakat, secara garis besar menggunakan empat kelompok prinsip oprasional syari’ah, yaitu:

a. Prinsip Bagi Hasil Syirkah dan Mudharabah

Musyarakah merupakan akad kerjasama antara dua pihak atau

lebih untuk suatu usaha tertentu dimana masing-masing pihak memberikan kontribusi dana dengan kesepakatan bahwa keuntungan dan resiko akan ditanggung bersama sesuai dengan kesepakatan.

Mudharabah dalam penyaluran dana yang berkedudukan sebagai shahibu al-mal adalah bank, dan sedangkan nasabah sebagai mudharib digunakan dalam hal ini adalah dengan penyaluran dana melalui prinsip al-Qardh, yakni akad pinjaman kepada nasabah dengan ketentuan bahwa nasabah wajib mengembalikan dana yang diterimanya sesuai dengan kesepakatan yang telah disepakati.

b. Prinsip Jual Beli (Bai’)

Pada jenis pembiayaan ini akad jual-beli dibagi tiga macam, pembiayaan murabahah, pembiayaan salam, dan pembiayaan istishna.

Yang intinya bahwa nasabah yang membutuhkan suatu barang tertentu, maka padanya akan menerima barang dari pihak bank, dengan harga pokok, dan harga keuntungan yang ditentukan oleh bank. Selanjutnya tergantung kepada kedua belah pihak.

c. Prinsip Sewa Menyewa (Ijarah)

Ijarah merupakan suatu akad sewa menyewa barang yang terjadi antara bank dengan pihak nasabah sebagai penyewa, dimana setelah sewa berakhir barang sewaan tersebut akan dikembalikan kepada bank. Tapi pada umumnya bank syari’ah banyak menggunakan ijarah muntahhiyah bit-tamlik. Jadi barang sewaan tersebut menjadi hak milik penyewa pada saat tertentu sesuai dengan akad sewa.

3. Pelayanan Jasa

Bank syari’ah juga menyelenggarakan pelayanan jasa, dari

pelayanan ini bank syari’ah memperoleh upah atau fee. Adapun jasa ynag ditawarkan adalah:

a. Kafalah

Kafalah adalah jaminan yang diberikan oleh penanggung kepada Bank untuk memenuhi kewajiban pihak yang ditanggung.

Tujuan memberikan pelayanan ini tidak lain untuk memberikan kepastian dan keamaanan kepada pelaksanaan isi kontrak atau perjanjian yang telah disepakati, tanpa khawatir terjadi ingkar janji dari nasabah yang bersangkutan.

b. Hawalah (pengalihan Utang / Anjak piutang)

Nasabah memiliki piutang kepada pihak ketiga dan memindahkan piutang tersebut pada bank, pihak bank lalu membayar piutang tersebut, dan selanjutnya bank akan menagih kepada pihak ketiga.

c. Wakalah

Wakalah adalah pelimpahan kekuasaan oleh sesorang kepada

orang lain untuk mengerjakan suatu tugas.

Dalam praktiknya digunakan pada transaksi kliring, RTGS, transfer, dll.

d. Ijarah (sewa)

Skema ijarah ini banyak diimplementasikan dalam rangka memenuhi kebutuhan masyarakat.

Dalam praktiknya akad ini digunakan pada kartu ATM, SMS Banking, pembayaran tagihan, dll.

BAB III

KEGIATAN PRAKTIKUM

A. Customer Service

Customer Servicemerupakan kegiatan yang ditujukan untuk memberikan kepuasan melalui pelayanan yang diberikan seseorang kepada kliennya dalam menyelesaikan masalah.

Seorang Customer Service bank harus mempunyai pengetahuan yang mendalam tentang hal-hal yang terkait dengan layanan dan produk bank, tahu informasi apa saja yang berhubungan dengan perekonomian secara umum, cepat tanggap dan ramah kepada nasabah.

1. Cara Melayani Nasabah

Dalam melayani nasabah kita harus menggunakan sistem 5S, hal ini berlaku pada semua bidang pekerjaan. Sistem 5S yaitu:

a. Senyum

Ketika berhadapan dengan nasabah kita harus Senyum. Senyum yang tulus dari hati, wajah cerah dan akrab.

b. Sapa

Sebelum menyapa, kita lihat dengan siapa kita berhadapan.

c. Santun

Tingkah laku kita harus sesuai dengan tata krama. Kita tidak

boleh menunjukkan sikap acuh tak acuh pada nasabah karna dita-

kutkan nasabah akan merasa tidak diperdulikan atau diremehkan.

d. Solusi

Ketika nasabah mengeluh atau bertanya, maka kita harus Simak

Aktif. Simak Aktif adalah mendengarkan apabila nasabah berbicara dan memberikan solusi yang tepat.

e. Sukses

Setelah kita memberikan solusi pada nasabah dan dapat membuat nasabah puas, itulah yang disebut sukses.

2. Cara Menghadapi Nasabah yang Marah

a. Confident(percaya diri)

Kita yakin bahwa kita bisa menghadapinya

b. Tenang

Jangan takut, tenangkan hati, kuatkan mental dan yakinkan diri kita bahwa kita bisa melewati situasi tersebut.

c. Siap Menjawab

Ketika nasabah marah, jangan pernah memotong/memutus ketika nasabah berbicara, setelah nasabah selesai berbicara baru giliran kita berbicara.

d. Tahu siapa yang dihadapi

Yaitu dilihat dari segi umur atau usia nasabah tersebut.

e. Temuilah solusi yang mereka maksud

Setelah kita tahu siapa yang kita hadapi, kita jawab pertanyaan/ keluhan nasabah.

3. Menyusun dan Mestaples Brosur Produk Bank Muamalat.

4. Menyusun formulir Pembukaan rekening

Setiap nasabah yang ingin membuka /membuat rekening, maka diharuskan untuk mengisi formulir pembukaaan rekening.

Untuk itu Customer Service harus menyediakan hal tersebut.

a. Urutkan bagian yang akan disusun.

Bagian paling atas adalah lembar form pembukaan rekening, syarat dan ketentuan pembukaan rekening sebanyak 4 lembar, lembar surat keterangan tidak mempunyai NPWP dan terakhir adalah form pernyataan. Dan staples formulir yang telah disusun

b. Bagian terakhir dari lembar syarat dan ketentuan tersebut distempel bagian bawah keterangan.

c. Dan langkah terakhir adalah Cek list formulir, yakni menandai bagian mana saja yang harus diisi oleh nasabah.

B. Teller Staff

Teller adalah petugas bank yang menangani penerimaan maupun pembayaran transaksi uang tunai maupun non tunai yang dilakukan oleh nasabah.

1. Memisahkan slip Penarikan dan slip Pencairan Deposito

2. Menggunting Slip Setoran

3. Ngeban

a. Untuk kertas Ban Rp.5.000.000, bagian kiri di taruh di bagian kanan kertas tepat sebelum tanda titik dua ( : ) setelah paraf, jika sudah tepat maka langkah selanjutnya adalah merekatkan kertas dengan isolasi bening.

b. Untuk kertaas Ban Rp.10.000.000, bagian kiri di taruh di bagian kanan kertas tepat setelah tanda titik dua ( : ) pada paraf (bukan sebelum), jika sudah tepat maka langkah selanjutnya adalah merekatkan kertas dengan isolasi bening.

4. Cek dan Bilyet Giro

a. Cek adalah warkat berupa perintah dari nasabah pada Bank yang ditandatangani oleh nasabah bersangkutan sebagai penariknya, untuk membayar suatu jumlah uang tertentu kepada orang/pihak tertentu/ditunjuk olehnya/kepada pembawa.

Masa Pengunjukan adalah masa dimana penarik wajib menyediakan dana yaitu 70 hari setelah terhitung sejak tanggal cek ditarik. Masa Kadaluarsa adalah hari ke-251 terhitung sejak tanggal penarikan cek.

b. Bilyet Giro (BG) adalah surat perintah dari nasabah kepada bank penyimpan dana untuk memindah bukukan sejumlah dana dari rekening yang bersangkutan kepada rekening pemegang yang disebutkan namanya.

Crossed Cheque adalah pencoretan atas tanda silang atau nama bank diantara tanda silang tersebut dianggap tidak ada.

Tanggal waktu penawaran BG adalah 70 hari terhitung sejak tanggal penarikan.

BG yang ditawarkan sebelum tanggal efektif/sebelum tanggal penarikan harus ditolak oleh bank, tanpa memperhatikan tersedianya dana dalam rekening penarik.

BG yang diterima oleh bank setelah tanggal berakhirnya tenggang waktu penawaran, dapat dilaksanakan perintahnya sepanjang dananya tersedia dan tidak dibatalkan oleh penarik.

C. Micro Sales (Marketing)

Marketing adalah suatu kemampuan atau kecakapan untuk mempengaruhi orang supaya mereka mau membeli/menggunakan barang/jasa yang kita tawarkan dengan cara saling menguntungkan, meski sebelumnya tak tepikirkan oleh calon pembeli atau nasabah untuk membeli/menggunakan barang/jasa itu tapi akhirnya tertarik untuk membeli/menggunakannya.

1. Hal-Hal yang harus dikuasai oleh Marketer

Ada beberapa hal yang harus dikuasai oleh seorang marketer. Untuk

menjadi seorang marketer harus menguasai P4:

a. People

Kita harus tahu untuk siapa produk kita ditujukan.

b. Produk

Sebelum menawarkan, kita sebagai seorang marketer harus menguasai Product knowledge secara tepat, baik fitur maupun benefitnya yang akan dipresentasikan.

c. Price (harga)

Harga-harga yang berhubungan dengan produk yang ditawarkan.

d. Place (tempat)

Yakni tempat yang akan yang dituju (menjadi sasaran).

2. Menawarkan Produk iB MUM

a. Sebelum menawarkan produk ke calon nasabah, marketer harus memahami produk yang akan dijual dan tahu bagaimana cara

menghadapi calon nasabah.

b. Berangkat ke lokasi yang akan dituju.

c. Siapkan Brosur iB MUM.

d. Datangi calon Nasabah satu persatu.

e. Ucapkan salam atau sapa.

f. Jelaskan maksud kedatangan kita ke calon nasabah, tapi sebelumnya tanyakan keadaan calon nasabah terlebih dahulu atau yang lain untuk memulai percakapan dan jangan tanyakan sesuatu yang bersifat pribadi.

g. Berikan brosur ke calon nasabah.

h. Apabila calon nasabah bertanya, gunakan sistem Simak Aktif untuk menjawab pertanyaan mereka.

i. Jangan mengalihkan pandangan ketika berbicara dengan calon nasabah.

j. Jaga perilaku/tingkah laku kita.

3. Laporan Harian

Catan data nasabah/calon nasabah yang telah kita kunjungi dan masukkan dalam laporan harian.

D. Unit Financing Analisys

Financing Analisysmerupakan bagian di suatu bank yang bertugas melakukan analisis terhadap kelayakan calon debitur.

Bank Muamalat menerima dan mempelajari semua permohonan pembiayaan yang diajukan calon debitur untuk diproses sesuai dengan prosedur yang ada di BMI. Prosedur yang berlaku dimaksudkan untuk memperlancar proses pembiayaan kepada orang atau badan usaha yang berhak atau layak untuk mendapatkan pembiayaan.

Prosedur permohonan pembiayaan di bank Muamalat adalah sebagai berikut:

1. Nasabah yang ingin memperoleh pembayaan dapat langsung mengajukan permohonan pembiayaan.

2. Bank Muamalat akan melihat kelayakan dari proyek/usaha pemohon. Apabila pemohon tersebut dinilai layak untuk mendapatkan pembiayaan, maka Bank akan mencatat data-data yang diperlukan. Bank Muamalat mensyaratkan pembiayaan hanya diberikan kepada pengusaha yang sudah menggeluti usahanya selama minimal 2 tahun secara kontinyu.

3. Pihak Bank dengan teliti akan mencari data yang berkenaan dengan diri pemohon guna mengetahui kredibilitas calon debitur lebih dalam.

Tindakan pertama yang dilakukan Bank Muamalat adalah meminta informasi mengenai calon debitur kepada Bank Indonesia dan Bank lain (Bank Checking).

4. Pihak Bank juga melakukan kunjungan langsung ke lokasi proyek (on the spot) yang bertujuan untuk mengetahui secara global mengenai kelayakan proyek tersebut.

5. Untuk menunjang kelancaran aktvitas keuangan, calon debitur diwajibkan untuk membukan rekening koran.

6. Data yang diterima akan diproses oleh devisi pembiayaan.

7. Apabila permohonan itu disetujui, pihak Bank akan membuat surat pemberitahuan persetujuan pembiayaan. Harus benar-benar diyakini

bahwa pembiayaan tersebut dapat dilunasi kembali.

Bank Muamalat melakukan analisis kelayakan pemberian pembiayaan dengan memperhatikan 6 C yaitu:

1. Competence to borrow

Adalah wewenang meminjam dana. Calon debitur yang berada dalam status perwalian, secara hukum tidak diperkenankan meminjam dana tanpa persetujuan tertulis dari walinya.

2. Character

Characteradalah keadaan watak dari nasabah, baik dalam kehidupan

pribadi maupun dalam lingkungan usaha. Kegunaan dari penilaian terhadap karakter ini adalah untuk mengetahui sampai sejauh mana kemauan nasabah untuk memenuhi kewajibannya (willingness to pay) sesuai dengan perjanjian yang telah ditetapkan.

3. Capacity to create source of funding

Capacity adalah kemampuan yang dimiliki calon nasabah dalam

menjalankan usahanya guna memperoleh laba yang diharapkan. Kegunaan dari penilaian ini adalah untuk mengetahui sampai sejauh mana calon nasabah mampu untuk mengembalikan atau melunasi utang-utangnya secara tepat waktu dari usaha yang diperolehnya.

4. Capital

Capitaladalah jumlah dana/modal sendiri yang dimiliki oleh calon nasabah. Semakin besar modal sendiri dalam usahanya, tentu semakin tinggi kesungguhan calon nasabah dalam menjalankan usahanya dan bank akan merasa lebih yakin dalam memberikan kredit. Modal sendiri juga diperlukan bank sebagai alat kesungguhan dan tangung jawab nasabah dalam menjalankan usahanya karena ikut menanngung resiko terhadap gagalnya usaha.

Dalam praktik, kemampuan capital ini dimanifestasikan dalam bentuk kewajiban untuk menyediakan self-financing, yang sebaiknya jumlahnya lebih besar daripada kredit yang dimintakan kepada bank.

5. Collateral

Collateral adalah barang-barang yang diserahkan nasabah sebagai

agunan terhadap kredit yang diterimanya. Collateral tersebut harus dinilai oleh bank untuk mengetahui sejauh mana resiko kewajiban finansial nasabah kepada bank. Pada hakikatnya bentuk collateraltidak hanya berbentuk kebendaan tetapi juga collateral yang tidak berwujud seperti jaminan pribadi (borgtocht), letter of guarantee, letter of comfort, rekomendasi dan avalis.

6. Condition of Economy and sector of bussines

yaitu situasi dan kondisi politik, sosial, ekonomi, budaya yang mempengaruhi keadaan perekonomian pada suatu saat yang kemungkinannya akan memengaruhi kelancaran perusahaan calon debitur.

E. Micro Collection

Collection merupakan bagian penagihan di suatu bank yang bertugas mengelola tagihan uang angsuran debitur yang macet atau telah melewati jatuh tempo.

1. Perangkat monitoring collection:

a. Buku Collection nasabah, memuat:

1) Riwayat nasabah secara lengkap

2) Memuat hasil collection dan laporan hasil kunjungan

3) Memuat informasi kemauan dan kemampuan membayar

4) Memuat informasi penyebab tunggakan

5) Mencatat janji bayar nasabah dan jumlahnya

6) Digunakan untuk kesinanmbungan dalam penagihan dan follow up janji bayar nasabah

b. Papan Produktifitas Collection

1) Memuat aktifitas collection berdasarkan DPD nasabah

2) Untuk melihat status nasabah, kondisi nasabah dan tindakan penyelesaian sistematik

3) Untuk melihat pembagian account per staff dalam melakukan penagihan

4) Diisi dan diperbaiki setiap hari oleh unit.

c. Laporan lain sebagai alat kontrol produktifitas collection.

2. Tahapan Collection

a. Early Collection (DPD 1 s.d 30)

1) Micro Collection (MC) melakukan cash pick up harian/ mingguan dalam rangka maintain nasabah dari awal pencairan sampai dengan DPD 30

2) H-7 mengingatkan nasabah akan jatuh tempo

3) H-1 dilakukan kunjungan collection nasabah

4) DPD 3 diberikan Surat Pemberitahuan tunggakan

5) DPD 7 diberikan surat peringatan I

6) DPD 14 diberikan Surat Peringatan II

7) DPD 21 diberikan Surat Peringatan III

8) Selama nasabah belum lunas /lancar, lakukan kunjungan 2 hari sekali sampai nasabah lancar kembali

9) DPD 30, account dialihkan ke Cluster Collection Officer (CCO) dengan berita acara pelimpahan nasabah.

b. Soft Collection (DPD 31 s.d DPD 60)

1) Colls menerima berita acara pelimpahan nasabah

2) Maksimal 3 hari setelah menerima nasabah, colls lakukan kunjungan

3) Colls buat analisa penyebab tunggakan

4) Colls buat usulan alternatif penyelesaian tunggakan

diantaranya: restrukturisasi, penyerahan/penjualan jaminan

sukarela, eksekusi HT, hapus buku.

5) Koordinasi dengan CCO

6) Selama nasabah belum lunas/lancar, lakukan kunjungan 2 hari sekali sampai nasabah lancar kembali.

c. Hard Collection (DPD 61 s.d DPD 90)

1) Lakukan kunjungan bersama antara CCO dan Cluster Manager(CM).

2) Analisa kembali penyebab terjadinya tunggakan.

3) Buat keputusan penyelesaian nasabah dan usulkan penyelesaian tersebut.

4) Mintakan persetujuan pimpinan cabang /Komite Limit atas usulan penyelesaian nasabah.

5) CCO dan MC memeriksa dokumen pembiayaan dan akad pembiayaan, pastikan semua dokumen lengkap dan pengikatan sempurna.

6) Selama nasabah belum lunas atau lancar, lakukan kunjungan 3 hari sekali sampai nasabah lancar kembali.

d. Litigate Collection (DPD 90+)

1) Lakukan kunjungan bersama antara CCO dan CM.

2) Analisa kembali penyebab terjadinya tunggakan.

3) Buat keputusan penyelesaian nasabah dan usulkan penyelesaian tersebut.

4) Mintakan persetujuan pimpinan cabang / komite limit atas usulan penyelesaian nasabah.

5) Usulkan restruktur, jual jaminan sukarela, eksekusi HT atau lainnya.

6) Selama nasabah belum lunas/lancar, lakukan kunjungan 3 hari sekali sampai nasabah lancar kembali.

e. Nasabah No Hope

1) Nasabah No Hope dapat langsung diusulkan Hapus buku, penjualan jaminan atau AYDA.

2) Kriteria nasabah no hope:

a) Nasabah meninggal dunia dan asuransi tidak mencover.

b) Nasabah mengalami musibah.

c) Keberadaan nasabah tidak diketahui.

d) Kesalahan pada inisiasi awal yang menyebabkan nasabah tidak mampu bayar.

3. Tindakan Penyelesaian sistematik:

a. Cash Collection

Adalah upaya untuk mencari, menemukan, menyakinkan dan menagih tunggakan atau pelunasan sebagian atau seluruhnya secara tunai.

b. Restrukturasi

Upaya yang dilakukan bank untuk menyesuaikan angsuran kredit

dengan kemampuan bayar nasabah sehingga pembayaran menjadi lancar

c. Surat Peringatan

d. Penjualan Jaminan bersama secara sukarela

Penjualan jaminan yang diilakukan langsung oleh nasabah/ pemilik jaminan dengan dibantu pihak bank

e. Eksekusi hak tanggungan/Fidusia

Adalah proses likuidasi jaminan sesuai prosedur hukum, apabila nasabah tidak secara sukarela menjual atau menyerahkan jaminan kepada bank, khusus jaminan pengikatan HT/fidusia dengan pendafataran KPF.

BAB IV

ANALISIS PERMASALAHAN

A. Identifikasi Masalah

Berdasarkan pengamatan yang telah dilakukan oleh penulis selama melaksanakan praktik kerja lapangan (PKL), penulis menemukan bahwa asuransi yang ditawarkan oleh Bank Muamalat yang bekerjasama dengan PT Asuransi Jiwa Manulife ini belum optimal, karena masyarakat masih menganggap bahwa asuransi yang ditawarkan ini adalah asuransi yang sama yang ditawarkan oleh sales asuransi pada umumnya.

Berdasarkan hal tersebut maka penulis mengidentifikasi masalah yang ada pada Bank Muamalat Kantor Cabang Pembantu Lamongan dalam menawarkan produk BMI Bancassurance karena masyarakat masih menilai bahwa asuransi ini sama dengan asuransi yang lain.

Masyarakat harusnya dapat mempertimbangkan beberapa manfaat yang ditawarkan oleh Savelink ini. Selain itu, peran dari semua pihak untuk lebih menawarkan produk BMI Bancassurance ini sangat diperlukan.

Dengan manfaat dan kemudahan dalam pengajuan asuransi maupun klaim dan keunggulan yang dimiliki oleh Manulife Zafirah maka hal ini yang sepantasnya dipertimbangkan oleh masyarakat. Kemudahan yang ditawarkan adalah kemudahan dalam prosedur pengajuan serta proses klaim yang diajukan oleh nasabah. Manfaat yang ditawarkan adalah manfaat akhir polis sebesar nilai polis dan santunan meninggal sebesar 100% santunan asuransi ditambah nilai polis.sedangkan keunggulannya adalah fleksibelitas, surplus underwriting dan biaya yang kompetitif.

B. Sebab Permasalahan

Bank Muamalat dikenal sebagai bank syari’ah murni pertama di Indonesia, sebagai bentuk apresiasinya, Bank Muamalat menawarkan produk asuransi yang bekerjasama dengan Manulife, dimana produk asuransi yang ditawarkan ini memiliki beberapa kelebihan bila dibandingkan dengan asuransi yang ditawarkan oleh sales asuransi pada umumnya. Antara lain adalah kemudahan bagi nasabah yang ingin mengajukan asuransi dapat langsung dapat datang ke kantor cabang Muamalat terdekat yang terdapat layanan BMI Bancassurance.

Namun, masih banyak masyarakat yang belum mengetahui tentang produk asuransi maupun menggunakan jasa asuransi ini, padahal produk asuransi ini menawarkan beberapa kelebihan bila dibandingkan dengan asuransi yang ditawarkan oleh sales pada umumnya. Dengan beberapa kemudahan yang ditawarkan seharusnya masyarakat lebih bisa mempercayai produk asuransi Bancassuranceini.

C. Akibat Permasalahan

Belum banyaknya masyarakat yang mengetahui tentang produk asuransi ini mengakibatkan sulit berkembangnya BMI Bancassurance. Padahal, produk asuransi ini memiliki beberapa kelebihan dibandingkan dengan asuransi yang lain.

Masyarakat masih menilai bahwa BMI Bancassurance merupakan produk yang sama yang ditawarkan oleh sales asuransi pada umumnya.

D. Alternatif Pemecahan Masalah

Bank Muamalat hendaknya lebih mengoptimalkan untuk menawarkan produk asuransi yang merupakan produk kerjasaman dengan Manulife, sehingga penjualan dari asuransi ini pun diharapkan meningkat.

Dengan gencar melakukan sosialisasi mengenai kelebihan dan kemudahan yang ditawarkan, maka hal ini akan meningkatkan pendapatan dari penjualan BMI Bancassurance.

Bagi nasabah yang ingin mengajukan asurasi dapat langsung datang ke kantor cabang Muamalat terdekat dimana disana masyarakat akan ditangani dan dibantu oleh WS (wholesaller) yang ada di kantor cabang untuk proses pengajuannya begitu juga ketika nasabah hendak melakukan klaim.

BAB V

PENUTUP

A. Kesimpulan

Pelaksanaan Praktek Kerja Lapangan yang dilaksanakan oleh mahasiswa Fakultas Agama Islam merupakan bagian dari kegiatan akademik yang wajib diikuti oleh seluruh mahasiswa Fakultas Agama Islam UNISLA yang memiliki tujuan utama untuk membandingkan antara teori yang didapatkan dibangku kuliah dengan praktik yang ada di lembaga tempat praktik berlangsung yang sesuai dengan bidang keilmuan yang dimiliki dan sebagai sarana penghubung antara lembaga perguruan tinggi dengan lembaga perbankan syari’ah dalam rangka meningkatkan SDM.

Salah satu bentuk kegiatan yang dilakukan oleh mahasiswa adalah terlebih dahulu melaksanakan kegiatan pembekalan yang diselenggarakan oleh lembaga akademik. Kegiatan PKL ini berlangsung selama lima hari, dari hari Senin s.d Jum’at. Dalam melaksanakan kegiatan PKL, mahasiswa harus datang dan pulang sesuai dengan ketentuan dari pihak bank.

Adapun bentuk kegiatan dari pelaksanaan Praktik Kerja Lapangan yang kami laksanakan pada KCP Bank Muamalat Lamongan meliputi: Memperhatikan cara kerja para staff dan karyawan bagian fontliner, mikro, teller dan support serta terjun ke lapangan dalam bidang marketing. Hikmah yang dapat penulis ambil dalam pelaksanaan praktik perbankan ini adalah mengetahui perbedaan yang jelas antara bank konvensional dan bank syari’ah bagaimana sistem dan produk-produk yang ditawarkan kepada masyarakat.

B. Saran

Berdasarkan pengalaman penulis selama Praktik Kerja Lapangan di KCP Bank Muamalat Lamongan, penulis dapat memberikan sumbangan saran seperti:

1. Untuk Instansi terkait

a. Pertahankan dan tingkatkan pelayanan yang memuaskan bagi nasabah serta harus dijaga hubungan kerjasama antar karyawan.

b. Pihak bank Muamalat hendaknya lebih meningkatkan sosialisasi tentang produk-produknya kepada masyarakat umum, lebih-lebih kepada masyarakat muslim sehingga masyarakat lebih memahami tentang bank muamalat dan menjadikan Bank Muamalat sebagai pilihan utama dalam menyimpan dana dan pemberian pembiayaan.

2. Untuk Fakultas Agama Islam

a. Dalam kegiatan ‘Pembekalan’ dirasa kurang membantu dalam praktikum maupun dalam pembuatan Laporan. Seharusnya lebih ditekankan/diperjelas, apa saja yang harus dilakukan terutama tentang ketentuan-ketentuan pembuatan laporan.

b. Hendaknya merubah pola PKL menjadi sistem yang baik supaya mahasiswa benar-benar menjadi tenaga yang profesional dan ahli, karena PKL dirasa belum mampu memberikan sumbangsih yang berarti bagi pengembangan profesionalitas keilmuan mahasiswa dalam wujud kerja nyata.

3. Untuk Mahasiswa PKL

a. Mahasiswa hendaknya lebih berperan aktif dalam mencari informasi yang dibutuhkan dengan memanfaatkan waktu yang ada dengan sebaik mungkin sehingga mencapai hasil maksimal.

DAFTAR PUSTAKA

Anonim, Deskripsi Tugas dalam http://www.jobdesc.net/job-desc (diakses 22 Januari 2016)

Bank Muamalat, Profil Muamalat dalam http://www.bankmuamalat.co.id/tentang/

profil-muamalat (diakses 22 Januari 2016)

Rizal Yaya, Akuntansi Perbankan Syari’ah teori dan praktik kontemporer, Jakarta, Salemba Empat, 2014

UNISLA, Buku Pedoman Praktek Kerja Lapangan Fakultas Agama Islam, Lamongan, UNISLA, 2016

LAMPIRAN-LAMPIRAN

SURAT KETERANGAN

Dengan ini menerangkan bahwa Mahasiswa Fakultas Agama Islam Universitas Islam Lamongan di bawah ini :

Nama : RIF’ATIN APRILIA

NIM : 201302329053

Tempat Tanggal Lahir : Lamongan, 04 April 1996

Program Studi : Ekonomi Syari’ah

Benar telah melaksanakan Praktek Kerja Lapangan di KCP Bank Muamalat Lamongan, selama 1 (satu) bulan terhitung sejak tanggal 18 Januari 2016 s.d 18 Februari 2016.

Mengetahui,

Teller Staff | Customer Service | |

Syukron Nawawi | Adilla Sarah Erangga | |

NIK: 20121024 | NIK: 20141044 | |

Micro Unit Manager | ||

Gurendra Ariyandi | ||

NIK: 20150605 | ||

Micro Collection | Unit Financing Analysis | |

M. Husni Al Qodri | Agus Purwanto | |

NIK: 20141249 | NIK: 20150121 |

FOTO KEGIATAN

0 Response to "LAPORAN PELAKSANAAN PRAKTEK KERJA LAPANGAN DI KCP BANK MUAMALAT LAMONGAN"

Post a Comment